滴滴为自己的草率付出了代价

当滴滴宣布退市和中概股暴跌发生在同一天。

周五晚间,美股一开盘,就迎来了中概股的一片飘绿。

截至12月4日0点40分,滴滴跌超17%,理想汽车、爱奇艺、虎牙、腾讯音乐、携程网均跌超10%,京东、百度、拼多多跌超9%。

中概股一夜之间猛跌,主要跟两件事有关。

第一件事,12月2日,美国证券交易委员会通过了修正案,最终确定了《外国公司问责法案》的实施规则。这份法案要求在美上市的外国公司向美国证券交易委员会提交文件,证明该公司不受外国政府拥有或掌控,并要求这些企业遵守美国上市公司会计师监督委员会(PCAOB)的审计标准。

虽然法案适用于所有在美上市的外国公司,但市场分析认为主要针对中概股。实际上,这是“特朗普时代”美国国会给中概股设下的“灰犀牛”,如今尘埃落定,意味着今后中概股将面临更大的退市压力,因此带来了当前中概股的这波恐慌性下跌。

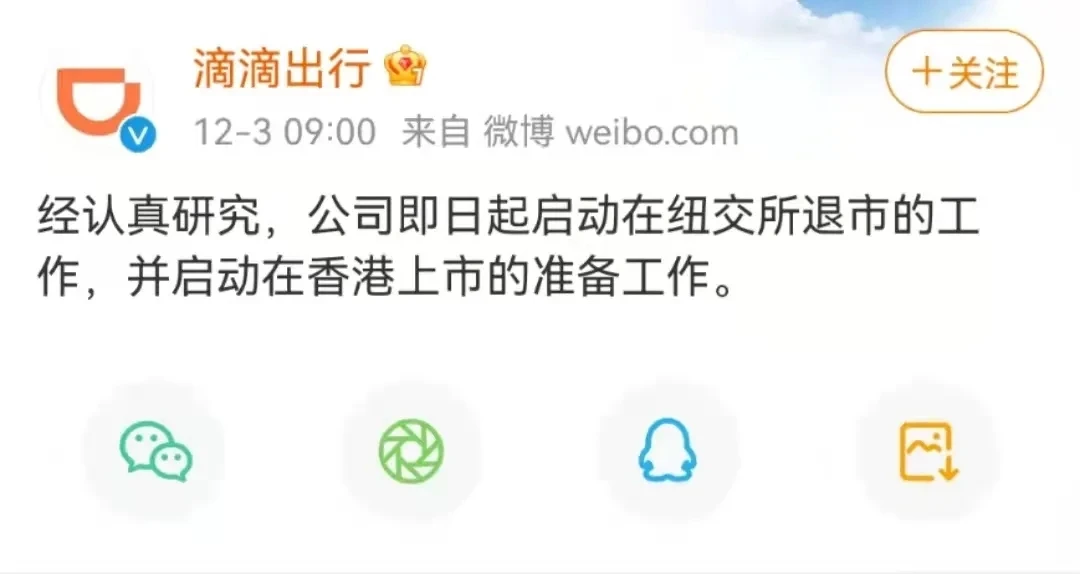

第二件事,是跟滴滴的一则声明有关。昨天早上,滴滴出行宣布,将启动在纽交所的退市工作,并启动在香港上市的准备工作。

这件事的起点要从小半年前说起,6月30日,滴滴低调赴美上市。三天后,国家网信办突然宣布对滴滴进行网络安全审查。随后,因存在严重违法违规收集使用个人信息问题,滴滴系所有App、小程序等全部下架。再十四天后,国家网信办会同国家安全部等七部委进驻滴滴,开展网络安全审查。

紧锣密鼓的审查打击下,滴滴股价相较发行价近乎腰斩,同时也面临着竞争对手的趁机扩张。

直到昨天这一则声明,才让滴滴被审查、被下架这些悬而未决的事,出现了新的回旋余地。

以上两件事,不只是时间的巧合。未来随着《外国公司问责法案》的正式实施,或意味着滴滴式退市将成为部分中概股的去路。而滴滴面临的网络安全审查,意味着中国互联网公司赴美上市的道路将更加曲折。

金融市场局势生变,中概股先跌为敬,也就不足为奇了。

那么,滴滴从纽交所退市,究竟意味着什么?波折的滴滴“上市—退市”之路,对其他中概股带来哪些警示和教训?下面来看看大头的分析。

自滴滴系App全部下架以来,用户只有流失,没有增长,实际上处于一种“假死”状态。如今,滴滴即将从纽交所退市,未来到港股上市,是一个积极信号,意味着监管的靴子即将落地,“假死”状态即将结束,继而复活。

当然,复活之前,监管层面对滴滴的处罚是不可避免的。

很多人关注滴滴数据安全问题,其实涉及数据安全的不止滴滴一家,形象点说,是所有互联网公司都得“过堂”,甚至谁先合规反而是好事。因为一合规完,就可以抓紧发展。

滴滴主营的城市出行业务属国家专营,实行的是牌照制,但并非全国一张牌照,而是需要在每个城市拿到对应牌照,成立对应的分公司。

滴滴并未获得所有城市的出行牌照,也没有成为所有城市出行软件的No.1。比如,在南京,美团打车才是No.1;我所在的厦门,曹操出行很厉害。再比如,万顺叫车为湖南本地企业,拿到了湖南全省各地的出行牌照,这里面可能还涉及本地企业地方保护因素等。

截至7月底,我国共有241家网约车平台公司取得网约车平台经营许可。因此,滴滴在每个城市,面对的是充分竞争的市场,我认为它并不算垄断。

但因为滴滴体量太大,所以背负更多的社会责任和期待。而且,滴滴确实也没有真正的护城河,就如这些天很多网友嘲笑联想——大而不强,滴滴也是如此。

但从另一个层面来说,滴滴类似于美团,属于劳动密集型行业,归属于社会基础服务,也确实帮助了中国几百万乃至上千万家庭的就业,从宏观角度看,这依然是一家具有正面意义的企业。

滴滴出行的投资机构名单中,也有中投公司、中金甲子、中信资本、赛领资本、招商银行等国资机构,所以滴滴终归是自家孩子。

孩子不听话,该打屁股还是要打屁股。但大人打孩子屁股,不是为了惩罚本身,而是为了让孩子更健康地成长。

从这个角度看,滴滴和美团、阿里是一样的,正如阿里和美团在经过家长的打屁股之后,现在变得更健康。

而从更大的视角看,2021年是中国互联网的合规年,连续颁布了一系列的法律法规,如《网络安全法》《数据安全法》《个人信息保护法》等,通过法律法规的完善,实现整个行业的合规化。

我从自己的角度谈谈我的观点,均是一家之言,欢迎大家批评指正。

滴滴的主要风险是什么?

根据2021版的《网络安全审查办法(修订草案征求意见稿)》,滴滴在《网络安全审查办法》中存在的主要风险也可以归为两类:

第一类,采购产品和服务带来的国家安全风险;

第二类,核心数据、重要数据和大量个人信息带来的国家安全风险。

滴滴作为中国打车市场最大的“玩家”,掌握着大量的地图信息、个人位置信息,以及由此产生的其他相关信息。

滴滴在上市过程中,这些信息是否出境,美国政府是否会影响、控制和恶意利用这些信息,进而损害中国国家安全,这需要等待官方的调查结果。

滴滴为什么会犯错?

滴滴以创纪录的短时间完成赴美上市准备,然后在6月30日异常低调地赴美上市,这本身说明,滴滴对赴美上市可能产生的风险有一定的预判。

但滴滴最大的错误在于,预判到相关风险后,滴滴的“解决办法”是快速完成上市、保持低调,而不是停止上市,跟所有监管方达成解决方案。

当然,也有一种可能,滴滴在与不同监管方的沟通中出现了问题,没有清晰理解到所有监管方的真实意图。

滴滴仓促赴美上市,表现出了很强的“草率性”和一定的“投机性”。这种“草率性”,还是因为滴滴对中美宏观背景缺乏深刻理解,因而对滴滴赴美上市在其中所处的位置和可能产生的影响认识不清。

这种“投机性”体现在,滴滴可能有一部分人认为,一旦赴美上市成功,“生米做成了熟饭”,监管方再怎么处理也能承受。

目前看,滴滴为自己的“草率性”和“投机性”付出了惨重的代价。而此次滴滴退市的声明,也可以看做是网络安全审查即将告一段落的一个迹象。

此外,滴滴的声明,一定是跟监管方达成充分一致后才做出的。另一方面,从滴滴的声明中,也能够看到监管方负责任的态度。

监管方既要对滴滴的错误进行调查、惩戒,要对其他后来的关键信息基础设施运营方发出明确的信号,但又要充分考虑到滴滴上市后涉及的美国金融市场的监管和法律问题,让滴滴在此时发布声明,实际上也是为了尽快向市场传递出确定的信息,以便各方做好后续的安排。

另外,监管方的负责任还体现在,并没有盲目对滴滴“一棍子打死”,而是采取了一种实事求是的态度,有错必纠,如果能改错,依然允许和鼓励滴滴正常发展。

其他互联网公司应该引以为戒,在美国对中国进行疯狂打压、遏制的今天,要有大局观。要多跟监管方积极互动,减少误解和误判。从根本上来说,监管方跟互联网公司没有根本的对立和矛盾。

最后,对于滴滴存在的问题,相信接下来监管部门一定会给出实事求是的结论。要防止舆论场中出现一种非理性情绪,对滴滴上纲上线、扣帽子,必欲除之而后快。这不是一种理性、建设性的态度。

滴滴的问题需要整改,但滴滴作为一家中国土生土长的互联网公司,在提高中国出行行业效率、方便民众出行方面,的确也做出了相应的贡献。期待滴滴经历这件事情之后,能有更大的敬畏心、责任心,能很好地处理平台与司机、用户之间的利益协调,体现出一家大公司应有的成熟度和社会责任感。

从整个互联网行业看,在提升中国社会、经济运行效率,在推动经济发展、便民、利民方面,仍有非常积极的作用,这一点并没有发生改变。期待互联网行业在经过一段时间的整顿、调整后,可以继续保持健康、稳定发展,为用户、为社会、为国家创造真实、有效的价值,实现企业、社会和国家的“多赢”。

滴滴目前正处于两面夹击的状态。滴滴上市的时间本身不仅受到了中国数据安全环境下的管控,也有美国拓展PCAOB(美国上市公司会计师监督委员会)权利或者说加强PCAOB审核的背景,可以说滴滴上市的时间巧妙,也可以说滴滴可能是卡着时间在上市。

而滴滴本身是包含了行车服务以及互联网数据的,美国又长期对中国的互联网企业“比较感兴趣”,尤其是在财务数据这部分的真实性问题,美国对滴滴披露的数据有了更深度的挖掘欲望,这也导致滴滴在递交给美国证券交易委员会的文书是包含了比较多信息,包括部分敏感信息。

在如今各国强调数据主权的背景下,国内陆续出台了《数据安全法》《个人信息保护法》《关键信息基础设施安全保护条例》以及近期《互联网信息服务算法推荐管理规定(征求意见稿)》等文件,目前各国所强调的数据“主权”是将数据认定具有财产属性的基础上,根据其不同的特性进行规制,原则是防止数据被不当使用而产生损害。

也就是说,国内目前对数据保护的态度已经非常之明显,滴滴的上市显然没有平衡好这层关系。

此外,12月2日,美国确定《外国公司问责法案》的实施规则 ,使得美国上市公司会计师监督委员会(PCAOB)的职能被加强,成为“利器”。

PCAOB并不是新出来的,早在2013年我国原证监会、财政部就和PCAOB签署了执法合作谅解备忘录,那还是奥巴马政府的时代,但此后的合作并不非常顺畅。

2018年,美国证券交易委员会主席Jay Clayton、首席会计师Wes Bricker及 PCAOB 主席William D. Duhnke III联合发表了一篇声明,讨论了美国证券及会计监管机构对于在中国有主要业务的美国上市公司进行信息索取方面存在的挑战。态度已经非常明确,要加强后续中概股的信息披露管控。

2020年2月,《外国公司问责法案》被大幅修改。当年7月,美国还有消息称特朗普政府计划单方面终止我国证监会、财政部与PCAOB签署的执法合作备忘录,虽然随着特朗普的下台,美方并没有这方面的定论,但是美国在交易所上市层面的监管态度已经是空前明显。

直到如今,美国确定《外国公司问责法案》实施规则,意味着对中概股来说,美国PCAOB的问题会一直存在,这是一场持久的博弈。